2015年からの中国の薬事制度改革で、すでに上市されているジェネリック薬も含めて品質面で先発品との同等性を示すデータの再提出を求める等の措置が断行されて、中国のジェネリック薬は、「品質面」で大きな進歩を見せました。そして、2018年に主要都市(4+7の11都市)にて一部の医薬品で始まった購入量保証付きの一括購入制度が全国に広がりを見せています。政府が購入量を企業に対して保証する見返りとして、大幅な薬価の引下げを求める政策が浸透しています。それに伴って、「製造コスト面」でも構造改革が進んでいます。

このような制度の大改革の中で、中国の医薬品企業(ジェネリック企業)は大変貌を遂げており、品質向上、生産コストの圧縮、そして国際化の道を走っています。ちょうど今、中国では新薬の研究開発推進のための知財保護政策の具体化が進んでいます。政策の中心である「特許期間の延長」、「Patent Linkage」、「データ保護制度」は先発の新薬の開拓者利益と後発のジェネリック薬の廉価な薬剤提供に対する利益配分をどうやってバランスさせるかの課題でもあることから、中国の新薬の知財制度の理解のためにも、中国ジェネリック薬の動向については目を離せません。

ジェネリック薬の開発期間

ジェネリック薬は原薬・製剤の開発からBE試験(臨床試験)を経て上市申請に至りますが、その開発・試験期間は2年半前後とされています。先発の新薬が10数年の研究開発期間が必要と言われているのに比較しますと、ジェネリックの開発コストは格段に低く抑えることができます。

| 3、4類のジェネリック薬の開発ステージ | 期間 |

| 準備期 | 2か月 |

| 製剤開発 | 9-10か月 |

| 原料開発 | 5-8か月 |

| 安定性試験、BE試験 | 12か月 |

| 合計 | 28-32か月 |

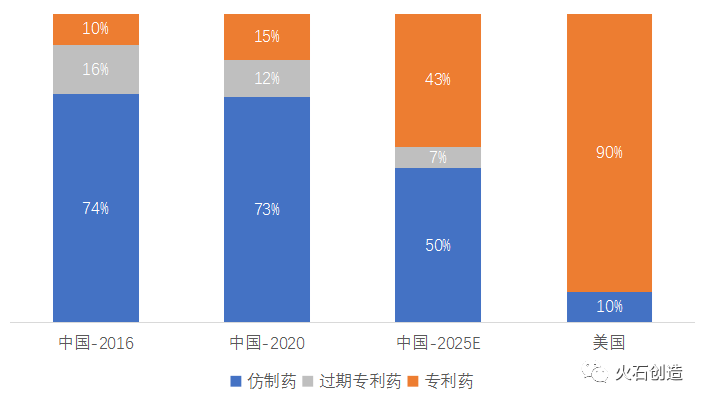

ジェネリック薬の市場占有率 / 米国との比較

米国では、ジェネリック薬の市場占有率は、数量比で90%、金額費で10%を占めています。これに対して中国では、数量比で90%以上、金額費で70%以上とされています。将来的には、ジェネリック薬の比率は低下を続け、2025年には、その金額比率で50%程度になると予測されています。

ジェネリック薬(低分子薬)業界の発展の趨勢

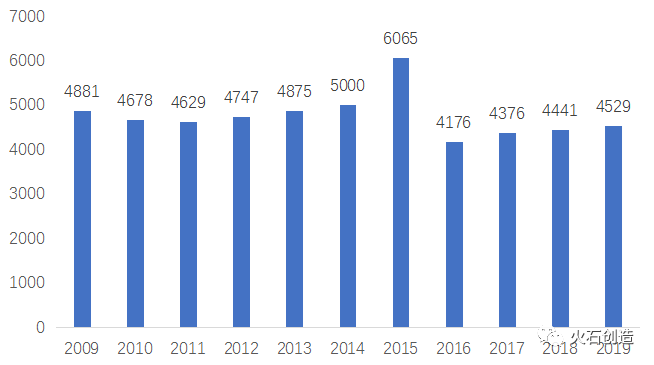

2015年の中国の薬事制度改革によって、ジェネリック業界が淘汰の時期に突入しました。2015年の6千社から翌年には4千社にまで減少しました。しかしながら、中国にはまだ4千社のジェネリック企業(原薬の製造企業、製剤企業)がひしめいています。

そして、2018年に始まった購入量保証付き一括購入により平均薬価が50%引下げられました。従来、総販売高の40%を占めていた販売経費が一気に吹き飛んでしまったことを意味します。この不透明な金の流れに対して、一括購入制度の対象とする医薬品の品目的、地域的な広がりに加えて、刑事事件が絡む腐敗撲滅運動も並行して進んでいます。そういった中で、ジェネリック企業の収益を生む隙間は、製造コストの低減にしか見当たらなくなってしまいました。製剤企業が製薬(API製造)企業を買収して集約化する動きも見られます。

ジェネリック薬の間の競争 / 最初に市場に出るジェネリック薬

米国で新薬の価格は、特許が満了してジェネリック薬が出現することにより、1年後の下げ率は51%に達します。また、最初に市場に出たジェネリック薬の価格は、特許満了後の新薬の価格に対して94%の価格であるのに対して、2番目のジェネリック薬は52%、そして20番目は6%にまで下がります。

中国ではパテントリンケージ制度の導入によって、最初のジェネリック薬に1年間の独占期間(この間、2番目以降のジェネリック薬は上市承認がされない)が付与されることが予定されています。この最初のジェネリック薬の特典を獲得すべく、中国の優良とされる代表的なジェネリック企業、例えば、恒瑞医药(Hengrui Medicine)、豪森薬業(Hansoh Pharma)、信立泰薬業(Salubris Pharma)、正大天晴薬業( Chiatai Tianqing )、華東医薬(HuaDong Medicine)等が競っており、これらの企業は、すでに病院・臨床家から広く支持を得ており、ジェネリック薬の中でのブランドを確立しています。

中国国産のジェネリック薬の「国際化」と「双循環」

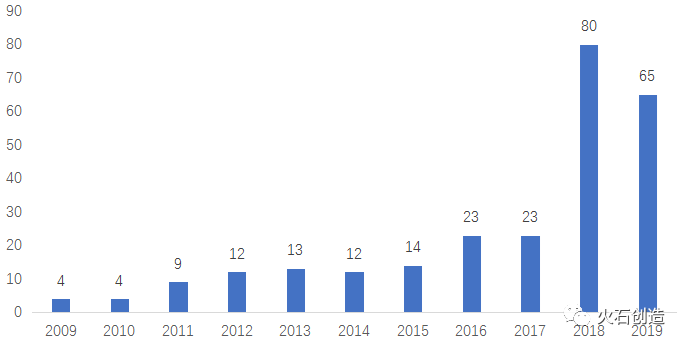

上記の通り政策誘導により企業淘汰が進んだ結果として、中国のジェネリック薬は、品質面・価格面で国際的な競争力を獲得しています。中国企業による米国でのジェネリックの上市承認の為の申請(ANDA)の数は下記の通り、2018年にジャンプしています。

特に、華東医薬(HuaDong Medicie)の海外展開は目覚ましく、2015-2019年に米国で80件のANDAを申請。このような海外展開をベースに中国の本土市場に回帰するという戦略で、中国国内における集中買付の環境下においても品質と価格優位性を武器に優位な立場を占めつつあります。2019年には、双成薬業(Shuangcheng)、正大天晴薬業(Chiatai Tianqing)、博雅生物製薬(Boya)等が米国ANDAの申請数で躍進しています。

このように、中国企業の国際化は、まず原材料である「医薬品の中間体」の製造・輸出から始まって、その後「API原薬」の製造・輸出に発展し、今日では「最終の製剤品」の製造・輸出に大きく踏み出している段階にあります。中国の医薬品を取り巻く政策の大改革を踏まえて、品質向上、コスト圧縮を果たした中国のジェネリック薬は、海外への輸出と同時に国内での集中買付での入札・落札の「双循環」の流れに向かっています。